インボイス制度 その3 ~B to Cですが、インボイスはどうすれば? に回答します。~

「売り上げが1000万円以下でも、インボイスを発行できる「適格請求書発行事業者」になったほうがいい場合もある。」

という理由は、以前書かせていただきました。

こちらをご覧ください。

今回は、

自宅で塾を経営しているけど、私もインボイスが必要になるんですよね?

という質問をいただきましたので、こちらに回答したいと思います。

売り上げが1000万円を超えていれば、有無を言わさず課税事業者ですので、適格請求書発行事業者としてインボイスを発行します。

今回は

「売上1000万以下のB to Cの人が、課税事業者となり、インボイスを発行するメリットがあるのか」を考えます。

下の図のように、同じ縫製業でも、お店に卸した場合は、「B to B」、お客さんが着るために販売したら、「B to C」のビジネスになります。

インボイスを発行するメリット①

インボイスを発行するメリットの一つは、

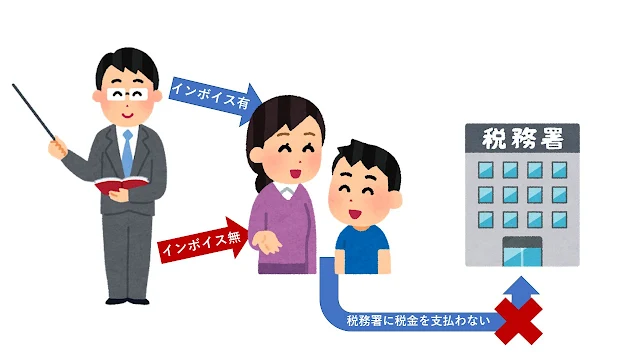

あなたから商品(サービス)を買った人が、税務署に消費税を支払うときに、仕入れた時の消費税分を差し引いてもらえる。

という、相手側のメリットでした。

そうすると、食品工場には「スーパーに自分の商品を買ってもらうためにインボイスを発行しようかな」、という選択肢が生まれます。

なので、「子供を塾に通わせたいな」、というお母さんが、「インボイスを発行してくれる塾を選ぼう」とはなりませんよね。

塾の経営者は、わざわざ課税事業者になって消費税を支払うメリットはない

ということになります。

インボイスを発行するメリット②

もう一つ考えられるインボイスを発行するメリットは、

課税事業者であれば、消費税を多く支払いすぎたときにそれが戻ってくることです。

これは、インボイスを発行する適格請求書発行事業者になるメリットではなく、課税事業者になるメリットですが、

塾の講師であれば、

高いプリンターを買ったり教室を改修したりして消費税をたくさん支払った場合が考えられます。

売り上げから得られる消費税が、自分が支払った消費税より少なかったら、差額が戻ってきます。

税務署に消費税を払わなければ、戻ってくることもありませんので、この年のことだけを考えると、課税事業者になったほうがお得です。

でも、一度課税事業者になってしまえば、「次の年はやっぱり免税で」とはいきません。

例えば、「令和4年度に、大量に備品を買おう」というときには、令和3年度のうちに、課税事業者になるための書類を提出します。

そうすると、令和4年度は課税事業者になっているので、決算時期に消費税の申告をして還付を受けることができます。

でも、課税事業者になった年、つまり令和4年度には、免税事業者への変更届を出すことはできないことになっているので、令和5年度に変更届を出します。

すると、免税事業者になれるのは令和6年度からとなります。

「課税事業者になるのは、令和4年度だけでいいんだけど」と思っても、令和5年度も課税事業者として消費税を払うことになるので注意が必要です。

まとめ

BtoCでお仕事されている人の場合についてまとめると

インボイスは、消費税を税務署にもっていく「課税事業者」になることが前提。

そして、「適格請求書発行事業所」として登録されれば、あなたの請求書は「インボイス」になります。

あなたが発行した「インボイス」をもらったお得意先は、税務署に消費税を支払いに行くときに、「インボイス」に書かれた消費税を差し引いて支払うことができますので、取引先にメリットを与えることができます。

でも、一般消費者は、税務署に消費税を支払いに行かないので、そういう人を対象としたビジネスでは、インボイスを発行するメリットはありません。

「インボイス?私、関係ありません」といって無視して大丈夫です。

もう一つのメリットとしては、

課税事業者は、その年に払った消費税が売り上げの中の消費税より多ければ、還付が受けられる

ということがあります。

が、また免税事業者になるためには一年かかりますので、注意が必要です。

ということになります。